有克制的“价”“量”双宽——12月FOMC会议点评

来源于:英为-推荐

发布日期:2025-12-15 09:44:51

一、有克制的“价”、“量”双宽

此次FOMC会议,核心其实可以总结为:有克制的“价”、“量”双宽。

有克制的“价”宽松是指:降息25BP符合预期,但态度中性偏鹰,对明年降息路径的表述,也相对中性保守。

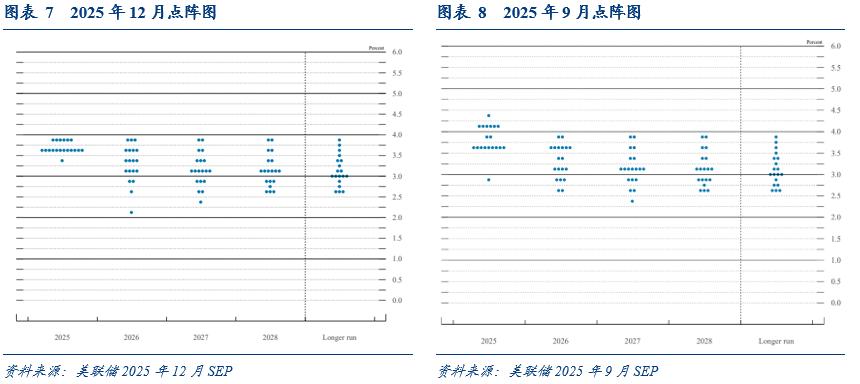

其一,本次虽然降息25BP,但美联储内部反对降息的不少。明面上来看,虽然只有2个票委投了反对降息的票,但实际上从点阵图预期来看,19个参会者中,有6票是支持不降息的。

其二,点阵图预计明年降息只有1次,低于市场定价的2次。

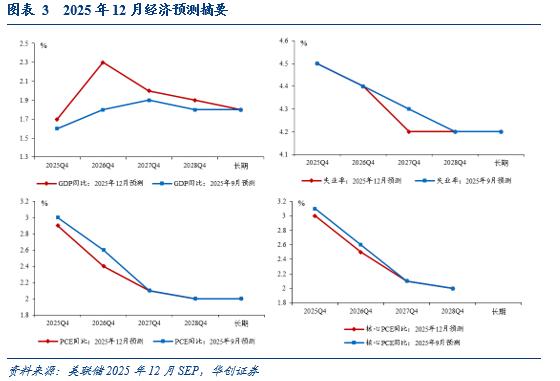

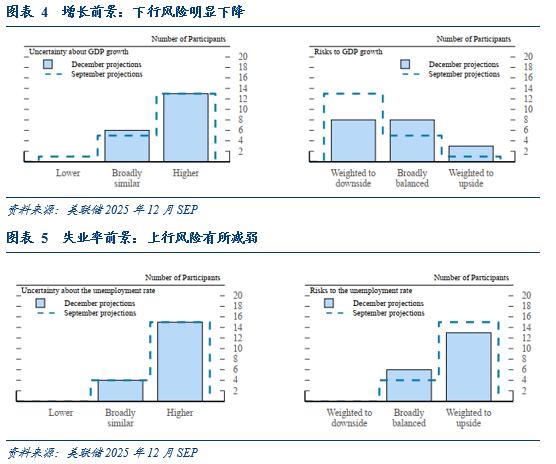

其三,美联储对明年经济的预期是“金发姑娘”。一方面,从经济预测摘要来看,美联储官员上调了2025-2028年的增长预测,下调了2025-2026年的通胀预测。并且对增长前景的下行风险评估明显下降,对失业率前景的上行风险判断有所减弱,对通胀上行的不确定性有所下降。另一方面,鲍威尔认为明年经济可能稳健增长,利好的因素包括:已有降息的影响将逐步体现、消费者支出具有韧性、与AI相关的投资强劲、财政政策将提供支持、政府关门带来的节奏扰动。

其四,对明年降息路径的表述,相对中性保守。一方面是会议声明中新增考虑未来降息的“幅度和时机(extent and timing)”这一词语,上一次增加这一词语表述是去年12月份的会议,此后美联储暂停降息9个月。另一方面是鲍威尔在发布会表示,政策利率现在已处于其中性水平的上沿区间,今年降息75个BP的影响才刚刚开始显现,美联储处于有利位置,可以等待并观察经济演变。

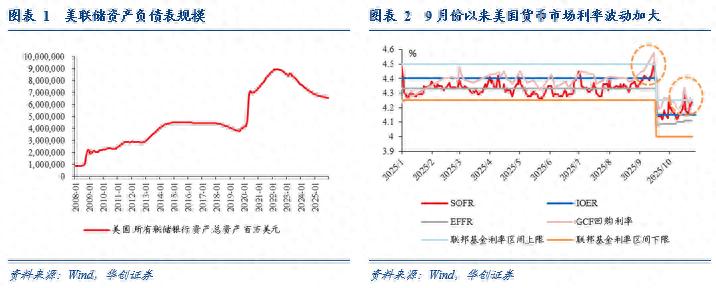

有克制的“量”宽松是指:美联储通过“储备管理购买”重启扩表,属于“放水”,但规模相比于QE以及2019年的RMP都不大。

首先,什么是“储备管理购买(Reserve Management Purchases ,RMP)”?目前储备金规模已达到充足水平,但为了应对美联储其他负债的增长以及准备金需求随时间的自然增长需求,纽约联储的公开市场交易台需要购买短期美债,以将准备金持续维持在充足水平,进而增加货币市场流动性,缓和货币市场利率波动。

其次,本次RMP的时间和规模?规模和节奏上,从本月开始购买规模为400亿美元/月,未来数月内保持较高购买水平以抵消4月份非准备金负债的预期大幅增加(TGA账户因缴税期会走高,4月份最大,可能导市场流动性突然收紧);此后规模预计将大幅减少。。购买标的,购买国库券(即期限为1年以内的短期美债),或者在必要时购买剩余期限为3年或以下的其他美债。

再次,虽然都会带来扩表(美联储放水),但RMP与QE并不同(QE一定是扩表,但扩表不一定是QE)。QE是非常明确的宽松政策工具,标的上买的是长端美债和MBS,总量规模大(2008-2014年三轮QE,美联储扩表约2.7万亿美元;2020-2022年QE,美联储扩表约4.8万亿美元),旨在降低长期利率以支持经济活动。RMP则是“技术性操作”、“不代表货币政策立场的变化”,标的上购买的是短期美债,根据需求调整规模,目的是维持储备金充裕。

最后,与2019年的RMP扩表相比,此次规模也偏小,此时美联储的资产负债表规模明显大于2019年,但购债规模低于2019年(货币市场流动性压力小于2019年)。2019 年 9 月美联储资产负债表规模约 3.8 万亿美元, 2019 年 10 月美联储首次引入 RMP ,计划从 2019 年 10 月至 2020 年 Q2, 每月购债 600 亿美元。当下美联储资产负债表规模约 6.6 万亿美元,到明年 4 月份购债规模是 400 亿美元 / 月。

二、12月FOMC述评

(一)降息25BP,符合预期

FOMC降息25BP,将联邦基金目标利率区间下调至3.5%-3.75%,符合市场预期。12位FOMC票委中,3票反对,米兰希望降息50BP,施密德和古尔斯比希望不降息。

与9月就业数据变化相符合,本次会议声明删除了失业率“仍处于低位”的表述,其余对经济和通胀的描述没有变化。对于就业,删除了失业率“仍处低位(remained low)”的表述,修改为“截至9月小幅上升(edged up through September)。此外,对通胀的表述依然是“有所上升并依然较高(moved up since earlier in the year and remains somewhat elevated)”。对经济增长的表述仍是 “温和步伐扩张(expanding at a moderate pace)”。

对降息路径的表述,新增考虑未来降息的“幅度和时机(extent and timing)”。上一次相同的表述是去年12月份的FOMC会议,此后美联储暂停降息9个月。

(二)SEP预测中呈现的是“金发姑娘经济”

在经济预测中,美联储官员上调了2025-2028年的增长预测,下调了2025-2026年的通胀预测。失业率预测基本持平。2025、2026、2027、2028年四季度的GDP同比预期分别为1.7%、2.3%、2.0%、1.9%(9月预期分别为1.6%、1.8%、1.9%、1.8%);2025、2026、2027、2028年四季度的核心PCE同比预期分别为3.0%、2.5%、2.1%、2.0%(9月预期分别为3.1%、2.6%、2.1%、2.0%);2025、2026、2027、2028年四季度PCE同比预期分别为2.9%、2.4%、2.1%、2.0%(9月预期分别为3.0%、2.6%、2.1%、2.0%)。

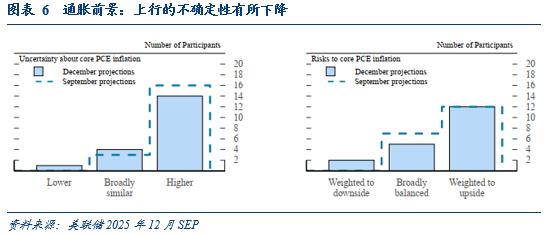

与会议声明相对应,美联储官员对增长前景的下行风险评估明显下降,对失业率前景的上行风险判断有所减弱,对通胀上行的不确定性有所下降。

(三)点阵图预计明年和后年各降息1次,但分歧较大

点阵图显示,相比于9月份,FOMC成员对明年降息次数的中位数预计并无变化,都是降息1次,但从分布来看,当下的分歧更大。就明年而言,但19位预测者中,有3人认为应加息1次(9月为2人),有4人认为应维持利率不变(9月为6人),有4人认为应降息1次(9月为2人),有4人认为应降息2次(9月为4人),有2人认为应降息3次(9月为3人),有1人认为应降息4次(9月为2人),有1人认为应降息6次(9月为0人)。

(四)重启“扩表”:从今年12月启动“储备管理购买”

本月会议声明表示:委员会判断准备金余额已降至充足水平(ample levels),并将根据需要启动短期国债的购买,以持续维持充裕的准备金供应。

从纽约联储的声明中可以得到:1)购买操作名为“储备管理购买(Reserve Management Purchases)”。2)规模和节奏上,从本月开始,购买规模为400亿美元/月,未来数月内保持较高购买水平以抵消4月份非准备金负债的预期大幅增加;此后规模预计将大幅减少,以符合美联储负债的季节性模式的预期变动;购买规模将根据准备金供应和市场前景进行适当调整。3)购买标的:国库券(即期限为1年以内的短期美债),或者在必要时购买剩余期限为3年或以下的其他美债。

(五)新闻发布会要点:对经济较为乐观,政策可能进入观察期

对于经济:明年经济可能稳健增长,不太可能出现过热的情况。利好的因素包括:1)限制性利率的逐步宽松,今年9月份以来已降息75BP,自去年9月以来降息175个基点,政策利率现在已处于其中性水平的上沿区间。2)消费者支出保持坚挺,具有韧性。3)与AI相关的数据中心投资一直很强。4)财政政策将提供支持。5)政府关门带来的节奏扰动。对于住房市场:25个基点降息的影响有限,但许多人拥有大流行期间非常低的抵押贷款利率,一直在再融资并锁定了低利率。真正的问题是结构性的住房短缺,美联储没有办法解决。

对于就业:1)今年以来就业增长显著放缓。技术性因素可能使近几个月就业数据被高估约6万个岗位,则4月份以来的每月新增就业可能是负的2万个。2)到年底失业率可能升至4.5%,随后将小幅下降。3)AI可能是就业疲软的影响因素,但不是主要因素。

对于通胀:上行风险不大。当前的通胀超调主要由关税引起,是“一次性的价格上涨”,非持续性压力。若无新的关税政策,商品通胀预计将于2026年第一季度见顶。非关税驱动的核心通胀已显著改善,今年在非关税相关领域已取得进展。

对于货币政策:1)当下来看,政策利率现在已处于其中性水平的上沿区间,今年降息75个BP的影响才刚刚开始显现,美联储处于有利位置,可以等待并观察经济如何演变,未来决策将高度依赖数据。2)往未来看,政策分歧仅在于维持利率不变或继续降息,不认为加息是目前任何成员的基准情况。3)还没有对1月份做出任何决定。

(六)市场反应:美股上涨,美元指数下跌,美债利率下行

市场对明年的降息预期小幅升温。期货市场定价的明年降息次数从2次提高至2.24次,明年年末的政策利率预期从3.159%小幅下降至3.082%。

美股上涨,美元指数下跌,美债利率下行。道琼斯工业指数上涨1.05%,标普500指数上涨0.67%,纳斯达克指数上涨0.33%。十年期美债收益率下行3.71个BP至4.147%,两年期美债收益率下行7.45个BP至3.536%,美元指数下跌0.6%至97.24,COMEX黄金上涨0.52%,COMEX白银上涨2.24%。

具体内容详见华创证券研究所12月11日发布的报告《【华创宏观】有克制的“价”“量”双宽——12月FOMC会议点评》。

温馨提示:本站所有文章来源于网络整理,目的在于知识了解,文章内容与本网站立场无关,不对您构成任何投资操作,风险 自担。本站不保证该信息(包括但不限于文字、数据、图表)全部或者部分内容的准确性、真实性、完整性、原创性。相关信 息并未经过本网站证实。

分享到